Cosa rende instabile il sistema finanziario statunitense

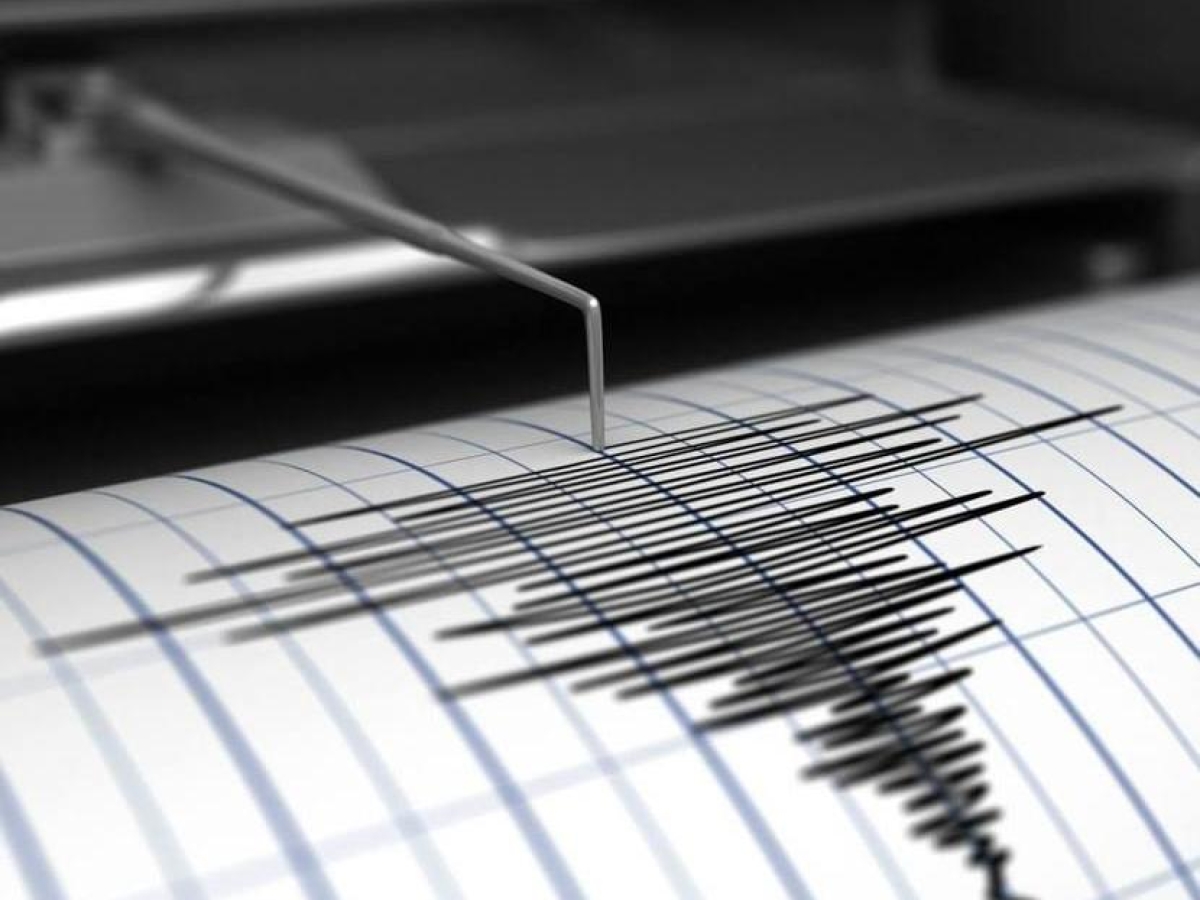

Gli aspetti geopolitici e le relative proiezioni militari, contenuti nel documento “National Security Strategy 2025”, hanno ricevuto la giusta, ampia e preoccupata attenzione. Ma c’è una parte che, sebbene nel paper non sembri centrale, merita una lettura approfondita. Si tratta della questione riguardante la finanza, che riserverà molte più sorprese di quanto si pensi.

Il documento ne fa riferimento nel capitolo terzo, in cui si domanda: «Quali sono i mezzi a disposizione dell’America per ottenere ciò che vogliamo?» e afferma: «Siamo leader a livello mondiale del sistema finanziario e dei mercati dei capitali, incluso lo status di valuta di riserva globale del dollaro». Poi, tra le priorità della strategia trumpiana, c’è quella di «Preservare e accrescere il predominio americano nel settore finanziario – gli Stati Uniti vantano i principali mercati finanziari e dei capitali al mondo, pilastri dell’influenza americana che offrono ai decisori politici una leva e strumenti efficaci per promuovere le priorità di sicurezza nazionale degli Stati Uniti. Tuttavia, la nostra posizione di leadership non può essere data per scontata. Preservare e accrescere il nostro predominio implicano sfruttare il nostro dinamico sistema di libero mercato e la nostra leadership nella finanza digitale e nell’innovazione per garantire che i nostri mercati continuino a essere i più dinamici, liquidi e sicuri e a essere invidiati dal mondo».

Falso! È vero il contrario: il settore finanziario è il vero tallone d’Achille della presunta forza degli Stati Uniti.

In primo luogo, il debito. Secondo il Congressional Budget Office (Cbo), il debito federale è di oltre 30.000 miliardi di dollari, pari al cento per cento del Pil nazionale. Si stima che crescerà al 109 per cento nel 2030, al 127 per cento nel 2040, fino al 156 per cento del Pil nel 2055. Il deficit di bilancio 2025, di 1.800 miliardi di dollari, è circa il sei per cento del Pil, con proiezioni in ascesa nei prossimi anni. Lo stesso vale per la quota degli interessi da pagare, oggi di oltre 1.000 miliardi.

Per arrivare al totale del debito pubblico occorre aggiungere il debito dei singoli Stati, quello delle città e delle organizzazioni sponsorizzate dal governo, come Fannie Mae e Freddie Mac del settore delle ipoteche immobiliari. Queste ultime oggi hanno quasi 8.000 miliardi di debiti. Esse comprano le ipoteche concesse dai creditori e le impacchettano in altri titoli, i mortgage-backed securities (Mbs), da piazzare sul mercato. Ebbero già un ruolo nefasto con la bolla dei mutui subprime del 2008.

Secondo gli ultimi dati della Fed, il corporate debt – quello delle imprese, escluso il settore finanziario – è pari a 22.000 miliardi, mentre quello household, delle famiglie, è di circa 20.000 miliardi. Occorre poi aggiungere parecchie migliaia di miliardi per il cosiddetto debito degli studenti, quello delle carte di credito, delle auto, eccetera.

C’è poi la bolla della borsa di Wall Street, dove il valore totale delle azioni delle imprese che fanno parte dell’indice S&P 500 ha superato i 58.000 miliardi di dollari. Anche lo status di valuta di riserva globale non sarà più tanto sicuro dopo la guerra sui dazi. In dieci anni, il dollaro è già passato dal 65 per cento al 58 per cento delle riserve monetarie mondiali.

Inoltre, il settore bancario si è visto surclassare dal NbfI, non-bank financial intermediation, fatto di fondi d’investimento e di speculazione di tutti i tipi, assicurazioni, eccetera. Negli Stati Uniti l’intero sistema finanziario gestisce valori per oltre 120.000 miliardi di dollari, il 75 per cento dei quali in mano al NbfI. Se si va nella parte più speculativa della finanza, le cose si fanno più opache, i numeri più ballerini e i rischi difficilmente misurabili.

Negli Stati Uniti, il settore dei derivati finanziari di vario tipo è di circa 250.000 miliardi di dollari di valore nozionale. La gran parte dei derivati è costituita da quelli over the counter (Otc), contratti negoziati privatamente fuori dai mercati regolamentati e spesso tenuti fuori bilancio. Le quattro maggiori banche americane – JPMorgan Chase, Citigroup, Bank of America e Goldman Sachs – controllano ben l’87 per cento del mercato.

Bisogna poi aggiungere le criptovalute, con in testa Bitcoin, con oltre 3.000 miliardi di valore di mercato, e anche le cosiddette stablecoin. Si ricorda che le cripto non hanno alcun valore sottostante. Come riporta l’agenzia americana Bloomberg, insieme ai recenti crolli di Bitcoin anche le criptovalute di Trump e famiglia hanno subito una pesante perdita miliardaria.

Il settore finanziario americano è pieno di bolle speculative pronte a esplodere, come molti business leader americani temono e sostengono a gran voce. Ecco perché Donald Trump ha l’assoluta necessità di controllare la Federal Reserve: deve tamponare eventuali crolli con liquidità a go-go. Trump, evidentemente, teme che il cambio alla Fed, previsto per il prossimo maggio, possa essere troppo tardi.

L’Europa deve fare molta attenzione. Se dovesse scoppiare una nuova crisi finanziaria negli Stati Uniti, con effetti globali, Trump potrebbe accusare qualcun altro di averla provocata. Forse indicherà la Cina, ma più probabilmente l’Europa. Occorre essere consapevoli e preparati.

Quanto detto in rapporto al crescente debito ci aiuta a capire meglio la determinazione ad accaparrarsi le risorse del pianeta. Si guarda al petrolio del Venezuela, che sembra il più consistente del mondo, alle materie prime e alle terre rare della Groenlandia, del Canada e dell’Africa. Ovviamente, sotto il controllo di Trump, tali risorse diventerebbero asset reali ed egli potrebbe dire di garantire così il debito americano.

L'articolo Cosa rende instabile il sistema finanziario statunitense proviene da Linkiesta.it.

Qual è la tua reazione?

Mi piace

0

Mi piace

0

Antipatico

0

Antipatico

0

Lo amo

0

Lo amo

0

Comico

0

Comico

0

Furioso

0

Furioso

0

Triste

0

Triste

0

Wow

0

Wow

0

.jpg)

/https://www.finanza.com/app/uploads/2025/12/donna-utilizza-computer.jpg)

/https://www.finanza.com/app/uploads/2025/12/per-natale-fatti-regalare-50-euro-in-bitcoin-da-coinbase.jpg)

-1754133631392.png--valerio_minato_svela_il_volto_in_movimento_del_monviso_sotto_le_stelle.png?1754133631616#)